¿Qué me conviene más como empleado único de mi empresa, un salario alto o dividendos altos?

Publicado originalmente en Argentarium.com

En República Dominicana es una práctica muy extendida crear una sociedad de responsabilidad limitada (SRL) para ofrecer servicios profesionales, incluso si el propietario o accionista mayoritario es el principal o único empleado de la firma. En estos casos es habitual que se hagan la pregunta: ¿qué me conviene más en términos financieros, asignarme un salario alto y generar dividendos reducidos a fin de año o tener un salario reducido, prácticamente simbólico, para generar dividendos elevados?

El factor más determinante al hacer el análisis se enmarca en el ámbito fiscal: los impuestos. La economista Germania Montás, experta en materia impositiva, nos ayuda a responder la inquietud.

En primer lugar, cita los impuestos que debemos considerar a la hora de hacer este razonamiento:

-ISR de la persona física a los asalariados, que afecta al propietario de la firma en su calidad de empleado, con una tasa escalonada, en función del nivel de ingreso, cuyo tope es 25%.

-ISR de las sociedades, que grava las utilidades de las empresas con una tasa de 27%.

-ISR de 10% a los dividendos distribuidos, que en este caso recae sobre la persona física o jurídica que recibe dichas utilidades (el accionista), que a su vez es el principal empleado de la empresa en el ejemplo que nos ocupa.

Con esta base, entramos en materia, analizando los resultados que se obtendría en cada caso.

El factor más determinante al hacer el análisis se enmarca en el ámbito fiscal: los impuestos. La economista Germania Montás responde a la inquietud.

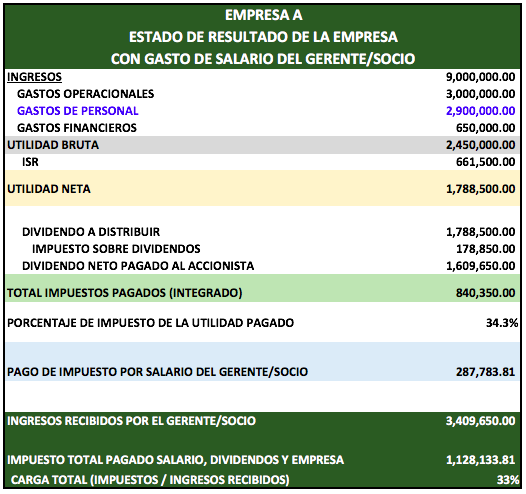

Empresa A: José es propietario del 98% de las acciones de una empresa SRL, es el empleado principal (que realmente aporta su trabajo a la empresa) y percibe un salario alto, por lo que los gastos de personal son elevados. A fin de año, los impuesto que paga, su empresa, los dividendos que recibe y lo que paga como asalariado, ascienden a 33.1% del total de ingresos, como vemos en el cuadro.

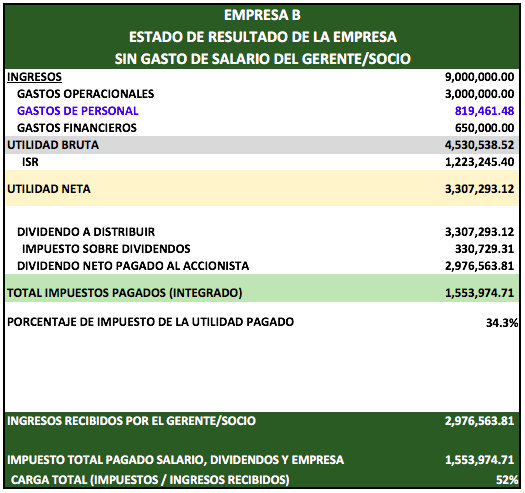

Empresa B: Pedro es propietario del 98% de las acciones de la empresa, es el empleado principal y percibe un salario reducido. Pedro recibe menos ingresos totales y paga 52% de los ingresos en impuestos.

Viendo los estados de resultado, queda claro que, en términos financieros, es más ventajoso para el pequeño empresario seguir el ejemplo de José y su empresa A: fijar un salario sustancioso, aunque signifique menor utilidad gravada para su empresa y menores dividendos, al sumar su ingreso, tendrá más ingresos al año y pagar una menor tasa de impuestos sobre sus ingresos. La diferencia en los resultados de ambos ejemplos al sumar los impuestos pagados por el salario, los dividendos y las utilidades corporativas es de 425,840.90.

Una de las razones es el hecho de que el ISR que afecta los ingresos de las personas tiene una tasa inferior (hasta un 25%) a la que se contempla para las empresas (27%).

Además, los asalariados disfrutan de una exención del ISR para las rentas de hasta RD$416,220.00 al año. A partir de este monto empieza la escala del gravamen, con tasas de 15%, 20 y 25%, por lo que el porcentaje del impuesto pagado sobre los ingresos siempre será inferior a la tasa tope de 25%.

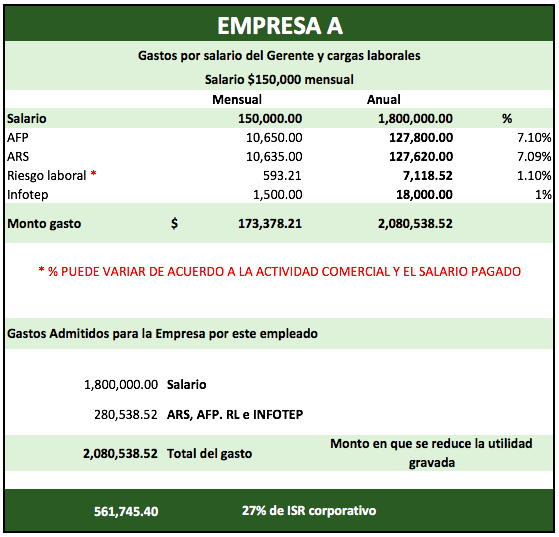

La diferencia también se explica porque, para la empresa, el monto correspondiente al salario del gerente, incluyendo sus aportes a la seguridad social, será considerado un gasto de personal, y como tal, será deducible del ISR de la sociedad.

En el ejemplo, la utilidad corporativa gravada se reduce en más de RD$ 2 millones con un salario de RD$150,000 al mes (después de seguridad social e Infotep) para el gerente, lo que produce una reducción de la utilidad gravada y un menor impuesto corporativo. Que se traduce además en menores dividendos.

Por otro lado, cuando la empresa decide tener bajos gastos de salario para obtener utilidades mayores a fin de año, dichas utilidades no sólo estarán gravadas con una tasa de ISR mayor: además del 27% sobre las ganancias de la sociedad, estos mismos recursos son pasibles de otro 10% de ISR en el momento en que se produce la transacción por parte de la empresa hacia la persona física. Es decir que, a fin del proceso, entre la empresa y el accionista que recibe los dividendos, habrán pagado alrededor de un 34% de las utilidades por concepto de este tributo.

Podcast

Para seguir profundizando en el análisis, te invitamos a escuchar esta entrevista realizada a Germania Montás en Argentarium Radio: