LA EFICIENCIA Y LOS COSTOS DE CUMPLIMIENTO TRIBUTARIO

Los organismos internacionales hablan de los Costos de Transacción Tributarios. Según el Manual de medición de costos tributarios de Naciones Unidas los mismos “se definen como la suma de los costos de administrar el sistema o costos de administración y los costos de tener que cumplir con el sistema o costos de cumplimiento tributario.”

Los costos de cumplimiento tributario que atañen al ciudadano y/o contribuyente son aquellos en los que se incurre para cumplir con la legislación tributaria. Se considera como parte de ellos tanto la adquisición y/o contratación de recursos humanos, uso de materiales, recursos informáticos, así como el tiempo utilizado en obtener información, asistencia y orientación necesaria, junto a declaración, pago y demás procesos para el cumplimiento de los deberes.

Más allá de que es obvio que cumplir genera un costo, no hay que olvidar que uno de los Principios de un Sistema Tributario es el de eficiencia, que procura que el recaudo se logre con la menor cantidad de distorsiones económicas posibles y al menor costo. Cada vez más las diferentes cortes constitucionales han valorado el principio de eficiencia desde la óptica de los contribuyentes y su derecho a tributos con razonable complejidad de cumplimiento. Es así como ciertos países lo han incluido dentro de sus constituciones como principio del Sistema Tributario; por ejemplo la Constitución de Colombia en su artículo 363 y la de Ecuador en su artículo 300.

En el caso dominicano, la Constitución no incluye la eficiencia como unos de los principios del Sistema Tributario, pero si se consigna que “Es deber fundamental del Estado garantizar […] la promoción de una administración pública eficiente”.

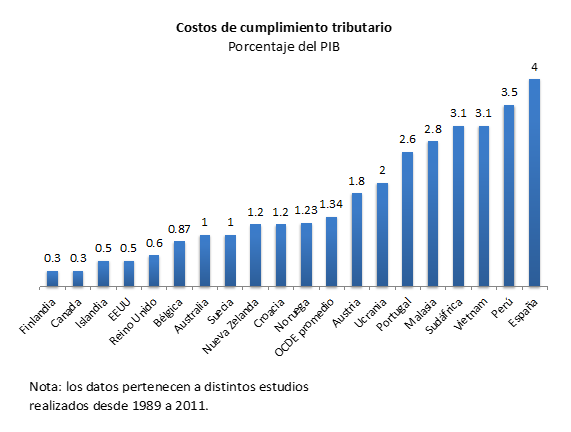

Aunque la medición de los costos de cumplimiento no es simple, resulta relevante hacerlo, tanto para los contribuyentes, quienes deben considerarlo en el cálculo de su rentabilidad; como para la administración tributaria que debe ser razonable en la elevación de éstos por su impacto en los contribuyentes.

¿Cómo pueden medirse los costos de cumplimiento?

Para su medición normalmente se realizan encuestas, que se aplican a distintos segmentos, dependiendo el objetivo de la medición.

Los costos de cumplimiento pueden ser de índole económico, es decir con un impacto directo en el ingreso del contribuyente, y no económico, relacionados con el tiempo y la carga psicológica que produce el cumplimiento. Del segundo tipo de costos se deriva la complejidad de su medición.

También se puede hablar de transitorios, que son los costos adicionales en los que se incurre en el proceso de aprendizaje respecto a las nuevas obligaciones, que suelen incrementarse con las constantes modificaciones de leyes y procedimientos para el pago de los impuestos.

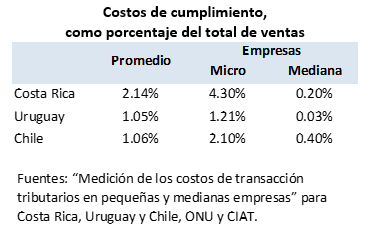

Desde hace varios años se han realizado análisis del Costo de Cumplimiento Tributario en países de la región. Por ejemplo, en Costa Rica se llevó a cabo un estudio para 2012, con una muestra de 842 encuestas, excluyendo a los grandes contribuyentes y enfocándose en las PYMES, de las cuales el 87% eran microempresas, el 12% pequeñas y el 0.7% restante medianas empresas. Los resultados establecieron el costo de cumplimiento en US$746 millones o 1.67% del PIB, con un tiempo necesario de cumplimiento de 134 horas anuales para el régimen general y 66 horas para el simplificado.

En el caso de Uruguay la muestra fue de 750 encuestas, también enfocándose en las PYMES, con un costo para los contribuyentes de 1.31% del PIB para el mismo año, con una cantidad de horas de 241 anuales en promedio por empresa.

En Chile se estimó un costo menor (0.87% del PIB) para el 2014, también exclusivamente para las PYMES, con una cantidad de horas anuales de 285 horas.

En los tres países se observó que a menor tamaño de la empresa, mayor es el costo de cumplimiento, tanto en porcentaje del PIB, como de las ventas totales, mostrando así regresividad.

¿Qué implicaciones tienen los costos de cumplimiento?

Como lo indica la palabra “costos”, un alto nivel de estos tiene implicaciones no deseadas. De acuerdo con el Manual de la ONU, entre las implicaciones se encuentran:

- Uno de los efectos más importantes es que la mayoría de la carga recae fuertemente sobre las pequeñas y medianas empresas, siendo éstas las de menor capacidad para soportar estos costos.

- Afectación a la productividad e inversión empresas, por los sobrecostos que puede generar el cumplimiento tributario, que a su vez impactan en las decisiones de negocios e inversión.

- Reduce la base tributaria e incentiva la informalidad, en el sentido de que los ciudadanos realizan un análisis costo – beneficio para ponderar si cumplir o no con los mandatos formales o permanecer al margen de ellos en la informalidad.

- Mayores costos administrativos de las administraciones tributarias, a raíz de una mayor complejidad de los procedimientos tributarios, lo que requiere un mayor esfuerzo por parte de las instituciones.

- La complejidad del sistema tributario incentiva el fraude y la corrupción. Diversos estudios han encontrado una relación directa entre complejidad y fraude.

A veces se atribuye la complejidad del sistema tributario o de leyes impositivas particulares al diseño de la Ley misma; sin embargo, un impuesto originalmente muy simple, puede volverse complejo si los procedimientos administrativos para su cumplimiento son engorrosos. Mostrar eficiencia pasa entonces por recaudar sin costos desmedidos para ciudadanos y para la propia administración, tomando en cuenta las características que hacen diferente a cada segmento de contribuyente.

Algunos comentarios sobre el costo de cumplimiento en RD

En el caso de la RD, no existe una cuantificación de los costos de cumplimiento. Un estudio elaborado por Marvin Cardoza y Nelissa Aybar, “Economía del Comportamiento: Cumplimiento en la RD” (2014), sugirió en su conclusión realizar “el ejercicio de medir y gestionar el costo de cumplimiento aplicado a los contribuyentes”, con fines de incluir los resultados en el proceso de reestructuración del Sistema Tributario.

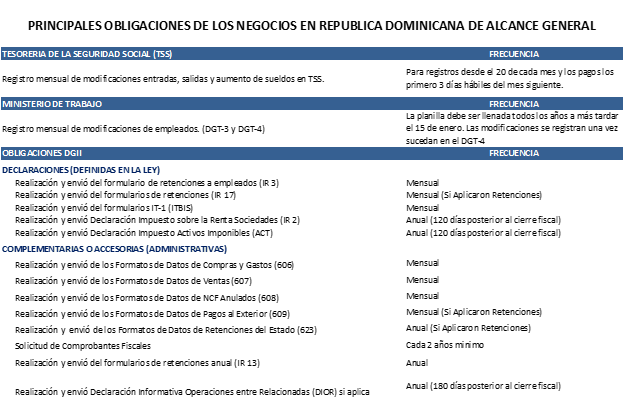

Hasta ahora hemos hablado de la medición de los costos de cumplimiento de la parte tributaria, sin embargo las empresas deben cumplir con otras obligaciones, como las relacionadas a la gestión de empleados. En este sentido, a manera de resumen, mostramos una lista de las principales obligaciones que debe cumplir un negocio de cualquier tipo o tamaño para operar en República Dominicana.

Como vemos en el cuadro, las obligaciones no discriminan por segmento (tamaño y tipo de negocio). Hasta el año 2012 la mayor parte de las obligaciones accesorias o administrativas se enfocaban en los contribuyentes grandes, a partir de las Normas generales sobre envío de información (PONER NORMAS) y se han generalizado a todos los tipos de empresas, lo cual encarece más allá del pago del impuesto la formalización.

Medir los costos de cumplimiento es imprescindible para analizar con objetividad la incidencia sobre la equidad que tiene crear procedimientos iguales para segmentos de empresas distintos y además saber en qué medida es afecta la formalización. Es un insumo para el tan mencionado Pacto Fiscal.