CERO ARANCEL Y LOS RETOS DE LA ADMINISTRACION TRIBUTARIA

En enero del 2015 el 97% de las partidas arancelarias de productos procedentes de los países signatarios del DR-CAFTA tendrán arancel cero. Desde la firma de ese tratado de libre comercio, los productos importados procedentes de esos países comenzaron paulatinamente a ser desgravados.

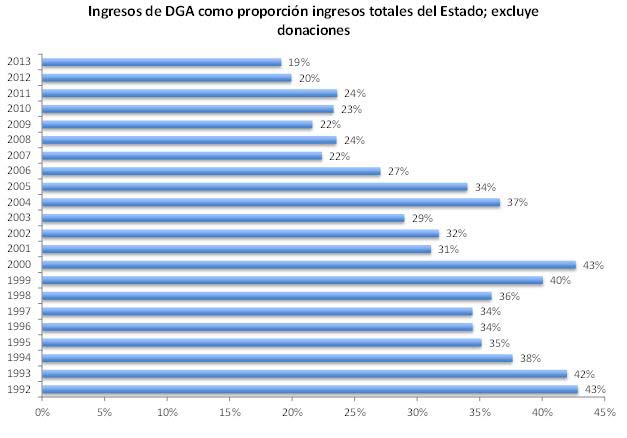

Esto, en términos de nuestras finanzas públicas, reforzará la tendencia a la pérdida de importancia relativa de las Aduanas dominicanas como agente recaudador. En este contexto, cada vez más su eficacia y aporte deberá estar referido a aspectos como: el análisis de las normas de origen, la seguridad nacional y en términos recaudatorios, a constituirse en un proveedor de informaciones para que los impuestos internos se cobren eficazmente.

Recordemos que mientras en el resto de América Latina en el 2005, cerca del 10% de los ingresos tributarios provenían del comercio exterior, en República Dominicana su aporte superaba más de dos veces ese promedio. La llegada del DR-Cafta encontró a nuestro país con una dependencia excesiva de los ingresos procedentes de gravámenes a las importaciones, no solo a partir de un alto arancel promedio, sino de una comisión cambiaria que gravaba todas las mercancías importadas, sin excepción. A pesar de ello la transición hacia ingresos sustentados en impuestos internos fue menos traumática que lo que muchos pronosticaron.

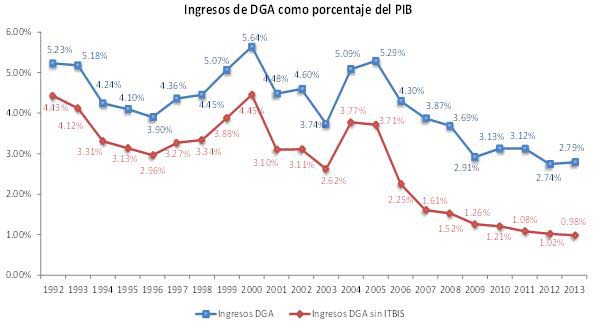

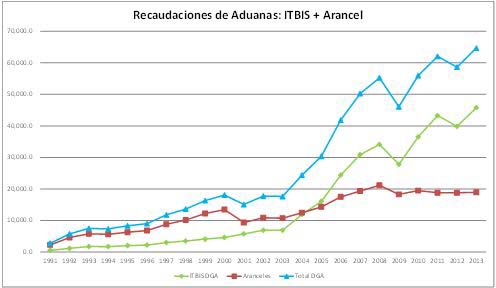

El recaudo de Aduanas, en el año 2005 representaba el 5.29% del PIB mientras, que en el año 2013 constituyó el 2.79%, es decir RD$ 70,647 millones. De este monto, el ITBIS representó el 65% (RD$ 45,758 millones), con lo cual los aranceles generaron solo unos RD$25,000 millones. El ITBIS es un impuesto interno cuyo pago en Aduanas sirve de crédito al pago que debe realizarse internamente.

De ahí que resulte ineludible la reconversión aduanera para asumir el rol de proveedor de información para asegurar el pago correcto de los impuestos internos. El objetivo debe ser transformarla en la fuente de información por excelencia para el control tributario.En la búsqueda de sinergias, de reducción de costos de cumplimiento y mayores controles, hay países que han concentrado la Administración Tributaria en una sola entidad e incluso ha surgido una tendencia de incorporar a este mismo órgano también la seguridad social. Es el caso de Brasil, Argentina, Perú y Países Bajos.

Aunque parecería lógico valorar la importancia de fortalecer la Administración Tributaria con el fin de preservar los niveles de ingresos necesarios para la estabilidad fiscal, ante el impacto de la apertura comercial, no todos lo hacen. Más bien, tanto a nivel público como privado se observa un mayor interés en la política monetaria.

Este interés se pone de manifiesto en un marco jurídico privilegiado que contempla aspectos tales como, que: la Ley monetaria y financiera del año 2002 es una Ley orgánica;la Constitución de la República Dominicana establece en su artículo 225 que el Banco Central es una entidad de derecho público con personalidad jurídica, patrimonio propio y autonomía funcional, presupuestaria y administrativa;y la Ley de Estrategia Nacional de Desarrollo (END) se refiere en términos explícitos dentro del objetivo de “Garantizar la sostenibilidad macroeconómica”, a la importancia de “fortalecer la autonomía de la Autoridad Monetaria y Financiera, incluyendo la profesionalización”.

Como diría John Kenneth Galbraith en su libro La cultura de la satisfacción (1992): “La tendencia moderna a apoyarse en la política monetaria y el rechazo de la política fiscal, procede de la actitud perfectamente razonable y fuertemente adversa hacia los impuestos de parte de la comunidad de los satisfechos.”

A pesar de esta preferencia por el logro de resultados a partir de medidas de política monetaria, la realidad fiscal que provocó el desmonte arancelario, estimuló desde el año 2006, la creación de mecanismos para fortalecer la Administración Tributaria Dominicana.

La necesidad de garantizar los recursos que provenían de las Aduanas animó el establecimiento de nuevas medidas de control en el país. También condujo a la aprobación de las leyes de Autonomía Funcional, Presupuestaria y Administrativa con el fin de fortalecer la Administración Tributaria.

De esta forma, en el año 2007 y posterior a la aprobación de las Leyes 557-05 y 495-06, que compensó la pérdida de recursos por la entrada en vigencia del tratado, se aprobaron leyes 226-07 y 227-07 que definitivamente han impulsado el fortalecimiento de los órganos recaudadores.

Estas leyes además de definir sus funciones, las competencias y experiencia necesarias de sus directivos, estableció la posibilidad de estructurar un modelo especial de gestión de recursos humanos para un área estratégica en el marco de lo que se definían como carreras especiales en la Ley No. 41-08 de Función Pública y que crea el hoy Ministerio de Administración Pública. Las carreras especiales fueron concebidas en dicha Ley en reconocimiento de las características específicas y estratégicas de determinados ámbitos públicos.

Particularmente, la Ley de autonomía de la DGII incorporó muchos de los requerimientos para lograr los atributos mínimos, deseables y necesarios, para una eficaz administración tributaria. Estos atributos se consignan en los mundialmente conocidos “Documentos de Santo Domingo” aprobados por la 30 Asamblea del Centro Interamericano de Administradores Tributarios (CIAT) celebrada en Santo Domingo el 19 de marzo de 1996, donde participaron 32 países.

En estos Documentos se plantea la necesidad de que las Administraciones Tributarias promuevan el cumplimiento de los requisitos para garantizar:

1.La integridad e imparcialidad de una Administración Tributaria

2.La continuidad de una Administración Tributaria adecuada

3.La confianza de los contribuyentes

Según dichos documentos, estos tres aspectos requieren del cumplimiento de una serie de elementos imprescindibles para ser logrados:

“1.4 Remuneración del cuadro de funcionarios acorde con la ofrecida en el mercado para similares calificación técnica, deberes y responsabilidades, que posibilite atraer y retener a los individuos con la idoneidad necesaria para el desempeño de sus funciones.

2.1 Que las posiciones gerenciales y ejecutivas por debajo del nivel del jefe superior del servicio, sean llenadas sobre la base de la experiencia y mérito profesional.

2.5 Que haya disponibilidad de recursos humanos, financieros y tecnológicos para asegurar una administración tributaria eficaz.”

Cada uno de estos aspectos fue considerado en la referida Ley de autonomía, de manera que en el futuro se pudiera contar con una institución capaz de asumir la responsabilidad de dotar al Estado de los recursos necesarios. Las leyes pretenden crear un modelo que permita disponer del mejor recurso humano;porque como dijo el eterno profesor Dr. Claudino Pita (2004): “..todas las funciones y cometidos de una administración tributaria moderna, en cuanto a sus posibilidades de éxito, se sustentan en un trípode constituido por la información, la tecnología y los recursos humanos de que disponga. Sin embargo, si esto lo convirtiéramos en una fórmula matemática, tendríamos que decir que mientras la información y la tecnología tienen el carácter de sumandos, los recursos humanos tienen el carácter de multiplicador del resultado de esa suma.”

En este contexto, la Ley 105-13, Sobre Regulación Salarial del Estado Dominicano, parece perseguir una tendencia opuesta a los esfuerzos emprendidos para el logro de administraciones tributaria y financiera fuertes. Cuando se aplica el principio de jerarquía salarial como regla general sin tomar en cuenta los casos especiales, definitivamente se limita la posibilidad de crear organizaciones más fuertes y con el mejor talento.

Leí hace un tiempo una queja muy válida sobre los sistemas de remuneración absolutamente jerárquicos, donde se hacían la pregunta de si alguien imaginaba a jugadores de la NBA como LeBron James de los Heats ganando menos que su manager Erik Spoelstra, a Kobe Bryant de Lakers menos que Mike D’Antoni, a Nowitnzky de Mavericks menos que Rick Carlisleo y así sucesivamente. Obviamente la respuesta fue que no, por las características de sus organizaciones y de esos jugadores. Sin embargo, lo más fácil es colocar una regla general sustentada en la necesidad de garantizar el control, en vez de crear mecanismos eficientes de vigilancia.

La necesidad de fortalecer la Administración Tributaria resultaba obvia entonces y ahora más que nunca. La propia END habla de que una condición necesaria para su puesta en práctica es que se “disponga del financiamiento oportuno en un marco de sostenibilidad fiscal, y de equidad y eficiencia tributaria” y dado que el 77% de los ingresos fiscales del Estado los proveen los impuestos internos, no parece posible pensar en sostenibilidad macroeconómica sin la fortaleza de la entidad que es responsable de proveer los recursos para lograrla.

Deja un comentario