EQUILIBRAR LA CARGA

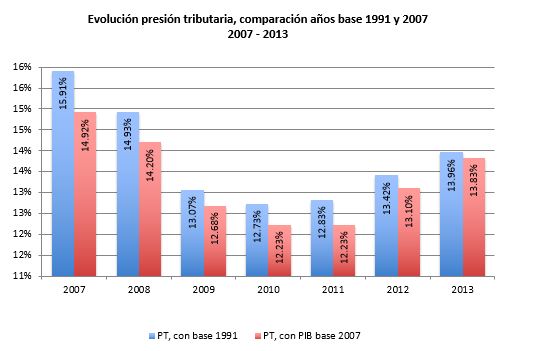

Mucho se habla sobre el nivel de la presión tributaria en República Dominicana. Este indicador de política fiscal se calcula dividiendo los ingresos tributarios (el numerador) entre el PIB corriente (el denominador).

En el caso del primer valor, los ingresos tributarios, se trata de un dato concreto porque es la cantidad de dinero que ingresa a la cuenta del tesoro dominicano y que es recaudado por Impuestos Internos en aproximadamente un 80% y el resto por Aduanas y la Tesorería Nacional. Mientras, el segundo valor que corresponde al PIB es el resultado de estimaciones, análisis de encuestas, entre otros. Y por su propia forma de construcción puede variar según la metodología o el año base utilizado.

La mejor muestra de la diferencia planteada es que hasta hace unos pocos días la presión tributaria del 2013 era de 13.96% y con el cambio de año base y metodología anunciado por el Banco Central, se redujo a 13.83%, solo por el efecto del aumento del denominador usado para su cálculo, el PIB.

No obstante las consideraciones metodológicas respecto al cálculo de la presión tributaria del país, lo cierto es que la Ley de la END considera que la presión tributaria es baja, y establece un pacto fiscal que tiene como objetivo incrementarla hasta 16% en el año 2016. A pesar de que a muchos sectores les parece muy alta la presión tributaria que soportan; contrario a otros, que participan muy poco o no participan nada en la presión tributaria.

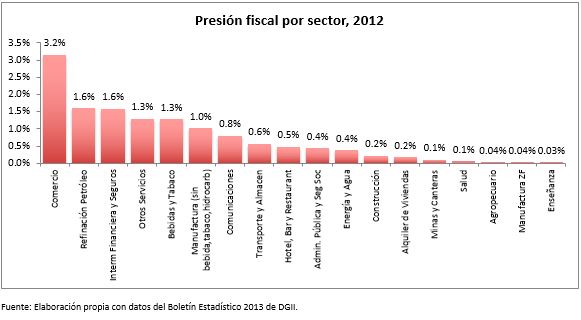

Según datos del 2012, las actividades económicas que mayor presión tributaria presentaron, o sea aquellas cuyo pago de impuestos (propios o retenidos a terceros) es mayor, son: comercio, refinación de petróleo, intermediación financiera y seguros, fabricación de bebidas y tabaco y otros servicios que incluye servicios profesionales, juegos de azar, alquiler de equipos y maquinarias, servicios relacionados con cine, televisión, radio y espectáculos públicos, gimnasios, entre otros.

Es bueno precisar que esta agrupación por sector económico se fundamenta en datos que se obtienen a partir de la actividad económica que registra cada contribuyente en la DGII.

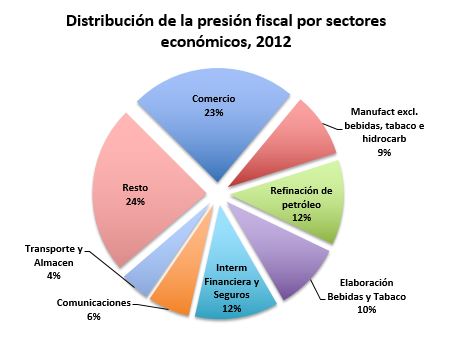

Al analizar la distribución de la presión fiscal (ingresos tributarios y no tributarios entre PIB) por sector, el 76% la comprenden: el sector comercial con 23%, la refinación de petróleo y el sector financiero y de seguros con 12% cada uno, la elaboración de bebidas y tabaco con 10%, las telecomunicaciones con 6% y el 4% en transporte y almacenamiento.

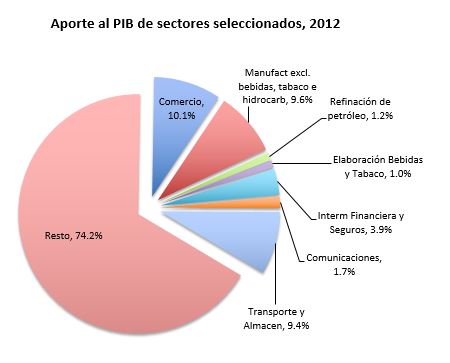

No obstante, al tomar esos mismos sectores que representaron el 76% de los ingresos fiscales del 2012 y observar cuanto aportan al PIB corriente en el mismo año, se puede verificar que contribuyen solamente en 37%, es decir, menos de la mitad.

Estas comparaciones sobre la participación de los sectores económicos en cuanto al aporte a los ingresos y al PIB recién hecho público, nos hacen concluir que la correlación que se supone debería existir en la contribución a los ingresos tributarios de los sectores según su valor agregado o de su aporte al PIB, no concuerdan.

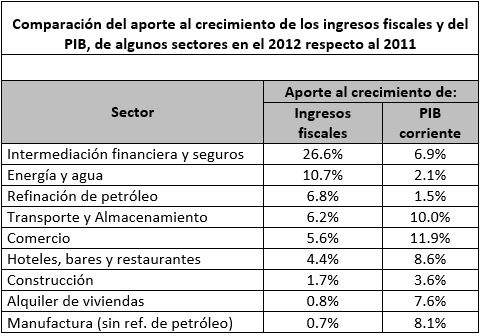

En el cuadro siguiente se observa cómo las principales actividades económicas que explicaron el aumento del PIB en el 2012, no se corresponden con aquellas que sustentaron el crecimiento de los ingresos tributarios en ese mismo año. Si bien los datos mostrados no tienen que ver con la presión fiscal de cada sector, si son una muestra de la falta de correspondencia entre crecimiento de ingresos y el PIB.

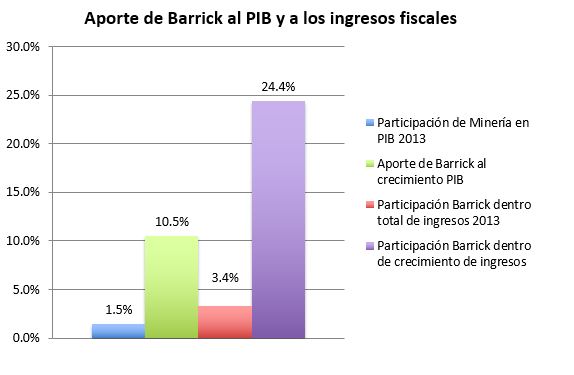

Otro elemento a considerar, pensando en la meta de la END sobre el aumento de la presión tributaria, es el aporte del sector minero a los ingresos tributarios y su participación en la presión fiscal. En el 2012 la presión fiscal del sector fue de 0.11%, mientras que su aporte al PIB fue de 0.73%.

Analizando la contribución de la minera Barrick, se observa que en el 2013 su aporte total a los ingresos, según las cifras oficiales, fue de RD$12,412 millones (3.4% de los ingresos totales y 24.4% del crecimiento de los ingresos respecto al 2012) y de aproximadamente 10% al crecimiento experimentado por el PIB corriente.

Es interesante observar por ejemplo, que en Chile, la industria del cobre representó en el 2012 el 13% del PIB y el 14% de los ingresos fiscales, mientras en Perú la industria extractiva, aportó 6.4% del PIB y 12.9% de los ingresos fiscales. En ambos casos la presión fiscal del sector minero excede el 6%.

Lo mismo sucede en casi todos los países de Suramérica y en México que poseen yacimientos minerales y de combustibles fósiles. Es decir; en cada uno de esos países los ingresos tributarios y los no tributarios que provienen de la explotación de los recursos naturales representan una parte sustancial del presupuesto público.

En este panorama, lo más importante es que las autoridades sean conscientes de cuáles son las causas que impiden que la presión tributaria se eleve como plantea la END y se decida por la ruta que seguirá para la solución de las mismas. A partir de aquí comienza el consenso hacia el pacto fiscal.

Si la meta sigue siendo cumplir la END, equilibrar la carga parece ser la vía propicia y la propia Ley así lo supone.

El camino seguido en 1992 para aumentar los ingresos, cuando se realizó la mayor reforma tributaria de los últimos 20 años, entre otros aspectos, fue la eliminación de los incentivos fiscales.

El artículo 394 de la Ley 11-92 de eliminación por etapas de las exenciones derogó total o parcialmente las leyes de incentivo tributario detalladas en el artículo 401 y 402 de la misma Ley. En lo que parece haber sido un pacto fiscal tácito.

Hoy las leyes de incentivo duplican las que existían en ese entonces. En la actualidad existen leyes de incentivo tributario para promocionar el crecimiento de la inversión y fortalecer el sistema productivo, para aumentar y diversificar las exportaciones, para generar empleo, fomentar las pequeñas y medianas empresas, promover el uso de energía limpia, para promocionar el cine, el libro, la industria, la frontera, etc.

Un punto de partida para llegar a la meta de la END sobre presión tributaria, puede ser pactar los objetivos que perseguirán las leyes de incentivo que permanezcan e incorporar un sistema de evaluación y rendición de cuentas que permita medir de forma confiable, si el beneficio impositivo recibido ha impactado positivamente el objetivo perseguido por cada ley.

Así por ejemplo: quienes reciben el beneficio de no pagar impuestos para crear empleos deberían ser evaluados por la cantidad de plazas creadas versus la inversión realizada por el beneficiario de la exención o sobre el gasto tributario incurrido por el Estado.

Al aprobar la END parecía haberse resuelto esta discusión, dado que quedó plasmado en la Ley, la meta de presión tributaria y el contenido del pacto fiscal. La realidad es que no existe ni consenso ni decisión al respecto y aún queda mucho por debatir en el camino hacia el pacto fiscal que la END establece.

Deja un comentario